Come aprire una partita IVA?

Aprire partita IVA può rivelarsi molto difficile, soprattutto se non si è a conoscenza dei modelli necessari da inviare, delle dichiarazioni da trasmettere ed a quale ente.

Accanto a questo aspetto ciò che turba molti professionisti che procedono nell’iter di richiesta della partita IVA è certamente il costo di gestione, la tassazione e gli obblighi fiscali ad essa associati.

Nuove attività

I soggetti che possono aprire una Partita IVA sono quelli che svolgono o intendono svolgere un’attività imprenditoriale, professionale o artigianale.

Solitamente chi non supera i 5.000,00 euro l’anno di introiti non apre partita IVA, visti i considerevoli costi di gestione.

Il primo step fondamentale per aprire partita IVA è comunicare l’inizio dell’attività all’Agenzia delle Entrate entro trenta giorni dal primo giorno di attività.

Per poter comunicare l’inizio delle attività è necessario compilare il modello AA7/10 nel caso di soggetti diversi dalle persone fisiche o il modello AA9/12 nel caso di imprese individuali e lavoratori autonomi.

Modelli e istruzioni sono presenti sul sito dell’Agenzia delle Entrate per le imprese individuali e lavoratori autonomi con il modello AA9/12 e i soggetti diversi dalle persone fisiche con il modello AA7/10.

Compilati i modelli è possibile presentarli in diversi modi:

- presentandosi in un ufficio dell’Agenzia delle Entrate con documento di riconoscimento;

- attraverso raccomandata A/R con fotocopia del documento di riconoscimento valido;

- servizio telematico che è possibile scaricare sul sito dell’Agenzia delle Entrate.

Oltre alla presentazione dei modelli è necessario capire quale regime fiscale scegliere tra quello ordinario e quelli agevolati, scegliere il Codice ATECO (un codice che identifica un’attività economica sulla base del quale si determina il coefficiente di redditività) e per ultimo aprire la propria posizione previdenziale (INPS, IRPEF e/o IRES).

Tipologia di attività

Esistono 2 tipologie:

- attività professionali;

- attività di una ditta individuale.

La determinazione di una delle due tipologie comporta diversi adempimenti in fase di apertura della Partita IVA.

Costi e adempimenti di gestione

Aprire la partita IVA non ha nessun costo, vanno considerate diverse spese che dipendono dal regime fiscale scelto:

- regime di ordinaria:

- Camera di Commercio;

- Consulente fiscale (Commercialista, Tributarista, Esperto contabile e/o Ragioniere);

- Contributi INPS;

- Diritto camerale;

- regime forfettario:

- Consulente fiscale (Commercialista, Tributarista, Esperto contabile e/o Ragioniere);

- Contributi INPS;

- Iscrizione INAIL.

Obblighi fiscali

Un ultimo aspetto da sottolineare riguarda gli obblighi fiscali delle partite IVA nel regime ordinario. Queste infatti sono obbligate per legge ad emettere fattura con tutti i dati previsti al suo interno:

- numero di fattura progressivo;

- la data del documento;

- prodotti con quantità e descrizione;

- denominazione;

- e altri dati che il consulente fiscale (Commercialista, Tributarista, Esperto contabile e/o Ragioniere) segnalerà di inserire.

È necessario inoltre inserire i dati nei registri contabili, fare la liquidazione dell’IVA e la dichiarazione annuale tramite il modello UNICO.

Dobbiamo precisare che non sempre è necessario aprire una partita IVA per svolgere l’attività professionale o imprenditoriale; in questo caso, l’importante, è rispettare la condizione della prestazione occasionale.

Contratto di prestazione occasionale

Prima di andare avanti precisiamo che, per l’Agenzia delle Entrate, il contratto di prestazione occasionale è rivolto a diverse categorie di utilizzatori, ognuno con propri limiti e caratteristiche che svolgono prestazioni lavorative sporadiche e saltuarie, nel rispetto dei limiti economici previsti dalla norma:

- professionisti;

- lavoratori autonomi;

- imprenditori;

- associazioni;

- fondazioni e altri enti di natura privata;

- imprese agricole;

- pubbliche amministrazioni;

- enti locali;

- aziende alberghiere e strutture ricettive del settore turismo;

- onlus e associazioni.

I limiti economici (al netto di contributi, premi assicurativi e costi di gestione), tutti riferiti all’anno civile di svolgimento della prestazione lavorativa, per l’utilizzo di contratto di prestazione occasionale variano in base al soggetto:

- Prestatore: compensi di importo complessivamente non superiore a 5.000,00 €;

- Utilizzatore: compensi di importo complessivamente non superiore a 5.000,00 € (le società sportive che utilizzano steward negli stadi sono escluse dall’applicazione del limite di 5.000 euro, relativo ai compensi erogabili dal singolo utilizzatore alla totalità dei prestatori impiegati come steward);

- Prestazioni: complessive rese da ogni prestatore in favore del medesimo utilizzatore, a compensi di importo non superiore a 2.500,00 € (elevato a 5.000,00 € per gli steward nei confronti delle società sportive).

Divieto di utilizzo

Il divieto per l’utilizzo è previsto:

- per i soggetti con più di cinque dipendenti a tempo indeterminato;

- da parte delle imprese dell’edilizia e di settori affini, delle imprese esercenti l’attività di escavazione o di lavorazione di materiale lapideo, delle imprese del settore delle miniere, cave e torbiere;

- nell’ambito dell’esecuzione di appalti di opere o servizi.

Non è inoltre possibile fare ricorso a prestazioni di lavoro occasionale da parte di lavoratori con i quali l’utilizzatore abbia in corso, o abbia avuto negli ultimi sei mesi, un rapporto di lavoro subordinato o di collaborazione coordinata e continuativa.

Compenso

Viene calcolato sulla base del 75% (circolare INPS 5 luglio 2017, n. 107) del suo effettivo importo per le seguenti categorie di prestatori:

- titolari di pensione (vecchiaia o di invalidità);

- giovani con meno di 25 anni di età (regolarmente iscritti presso un istituto scolastico di qualsiasi ordine e grado);

- persone disoccupate (articolo 19, d.lgs. 14 settembre 2015, n. 150);

- percettori di prestazioni integrative del salario, di Reddito di Inclusione (REI o SIA, che costituisce la prestazione di Sostegno all’Inclusione Attiva attualmente vigente e destinata a essere sostituita dal REI).

Il compenso giornaliero non può essere inferiore a 36,00 € (quattro ore lavorative).

Il compenso orario è liberamente fissato dalle parti, ma non può mai essere inferiore a 9,00 € l’ora, salvi i diversi limiti previsti per il settore agricolo.

Al compenso si applicano alcuni oneri a carico dell’utilizzatore come la contribuzione alla Gestione Separata, nella misura del 33% e l’assicurazione INAIL, nella misura del 3,5%.

Sui versamenti complessivi effettuati è trattenuto dall’INPS l’onere di gestione nella misura dell’1%.

Se la fattura supera i 77,47 € dovrà essere apposta anche la marca da bollo di 2€.

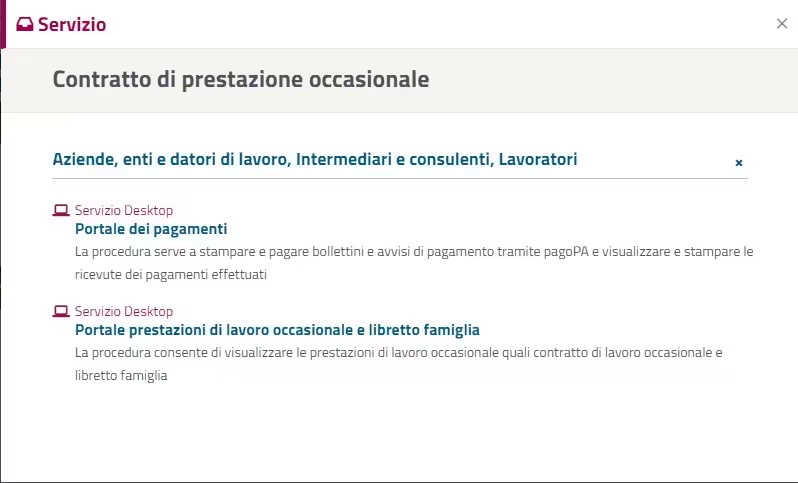

Accedere alle prestazioni occasionali

Per poter accedere alle prestazioni occasionali bisogna registrarsi sulla piattaforma delle prestazioni occasionali e alimentare il proprio portafoglio elettronico virtuale; vai al portale del INPS e, successivamente, clicca su Accedi al servizio per aprire la seguente scheda.

Per effettuare la scelta confrontati con il consulente fiscale (Commercialista, Tributarista, Esperto contabile e/o Ragioniere).

Completata la registrazione si procede all’invio della comunicazione della prestazione lavorativa tramite la piattaforma delle prestazioni occasionali dell’INPS.

Si possono effettuare i versamenti tramite F24 modello Elide, con causale CLOC, oppure tramite il Portale dei pagamenti.

Almeno 60 minuti prima dell’inizio della prestazione bisogna comunicare:

- i dati identificativi del prestatore;

- il compenso pattuito;

- il luogo di svolgimento della prestazione;

- la durata;

- la tipologia;

- il settore dell’attività lavorativa;

- altre informazioni per la gestione del rapporto.

Nel caso di revoca si può procedere entro tre giorni dalla data in cui la prestazione stessa si sarebbe dovuta svolgere; dopo questo arco temporale, l’INPS tratterrà la somma corrispondente al compenso pattuito tra le parti, indipendentemente dal fatto che la prestazione si sia effettivamente svolta, procedendo al pagamento al prestatore e al versamento in favore dello stesso della contribuzione previdenziale e INAIL.

Il lavoratore occasionale potrà confermare lo svolgimento della prestazione giornaliera entro i tre giorni successivi. In tal caso, è inibita la possibilità per l’utilizzatore di revocare la prestazione.

Per le imprese agricole, del turismo e gli enti locali la dichiarazione preventiva deve prevedere un monte orario complessivo presunto con riferimento a un arco temporale non superiore a dieci giorni consecutivi e comunicata almeno un’ora prima dell’inizio della prestazione.

Aziende Agricole

Nel settore agricolo (meno cinque dipendenti) è possibile usare il contratto di prestazione occasionale per le attività dei lavoratori appartenenti alle seguenti categorie:

- titolari di pensione (vecchiaia o di invalidità);

- giovani con meno di 25 anni di età (regolarmente iscritti presso un istituto scolastico di qualsiasi ordine e grado);

- persone disoccupate (articolo 19, d.lgs. 14 settembre 2015, n. 150);

- percettori di prestazioni integrative del salario, di Reddito di Inclusione (REI o SIA, che costituisce la prestazione di Sostegno all’Inclusione Attiva attualmente vigente e destinata a essere sostituita dal REI).

Si deve effettuare una dichiarazione preventiva prima dell’inizio della stessa (almeno un’ora).

Il compenso minimo giornaliero non può essere inferiore alla misura minima fissata per la remunerazione di quattro ore lavorative. Dalla quinta ora in poi è liberamente fissata dalle parti, nel rispetto della misura minima oraria prevista per il settore agricoltura.

In particolare, sono previsti tre importi orari differenti, a seconda dell’area di appartenenza del lavoratore:

- Area 1 (lavori complessi o richiedenti specifica specializzazione): 9,65 €;

- Area 2 (conoscenze e capacità professionali): 8,80 €;

- Area 3 (mansioni generiche e semplici non richiedenti specifici requisiti professionali): 6,56 €.

Aziende alberghiere e strutture ricettive del turismo

Nel settore del turismo (fino a otto lavoratori a tempo indeterminato), è possibile avvalersi della prestazione occasionale esclusivamente per le attività lavorative rese da lavoratori appartenenti alle seguenti categorie:

- titolari di pensione (vecchiaia o di invalidità);

- giovani con meno di 25 anni di età (regolarmente iscritti presso un istituto scolastico di qualsiasi ordine e grado);

- persone disoccupate (articolo 19, d.lgs. 14 settembre 2015, n. 150);

- percettori di prestazioni integrative del salario, di Reddito di Inclusione (REI o SIA, che costituisce la prestazione di Sostegno all’Inclusione Attiva attualmente vigente e destinata a essere sostituita dal REI).

Scelta del regime fiscale

Questa scelta determinerà il vostro rapporto fiscale con l’Agenzia delle Entrate, quindi, anche la gestione contabile dell’attività svolta.

Esistono due macro categorie:

- Regime forfettario:

- Regime ordinario.

Il forfettario è conveniente per le nuove attività mentre l’ordinario conviene alle attività che sostengono molte spese per la propria attività soprattutto se sono superiori a quelle determinate forfettariamente per il proprio codice ATECO nel Regime Forfettario.

Analizziamoli di seguito.

Regime forfettario

È scelto dalle partite IVA individuali e permette di fruire di alcune agevolazioni fiscali e contabili rispetto al regime ordinario.

Per aderirvi vi sono due parametri da rispettare:

- limite dei compensi e dei ricavi (massimo 85.000.000 €);

- limite delle spese per personale dipendente o per lavoro accessorio (le spese sostenute per personale dipendente o per lavoro accessorio. Tali somme non possono superare il limite di 20.000 € lordi);

- non avere debiti verso il Fisco superiore a 20.000 €;

- non avere partecipazioni societarie superiori al 10%.

Soddisfacendo queste condizioni il contribuente in regime forfettario dovrà adeguarsi alle norme vigenti sulle scritture contabili e sulla Dichiarazione IVA.

Il reddito imponibile viene calcolato attraverso l’applicazione del coefficiente di redditività ai ricavi conseguiti ed effettivamente incassati; è una percentuale che indica:

- la quota dei ricavi sulla quale verranno applicate imposta sostitutiva e contributi;

- la quota che verrà riconosciuta a titolo di spese forfettarie e che quindi non sarà soggetta a tassazione;

| SETTORE | RICAVI | Coefficiente di redditività |

|---|---|---|

| Industrie alimentari e delle bevande | 85.000,00 € | 40% |

| Commercio all’ingrosso e al dettaglio | 85.000,00 € | 40% |

| Commercio ambulante di alimentari e bevande | 85.000,00 € | 40% |

| Commercio ambulante di altri prodotti | 85.000,00 € | 54% |

| Costruzioni e attività immobiliari | 85.000,00 € | 86% |

| Intermediari del commercio | 85.000,00 € | 62% |

| Attività dei servizi di alloggio e ristorazione | 85.000,00 € | 40% |

| Attività professionali | 85.000,00 € | 78% |

| Altre attività economiche | 85.000,00 € | 67% |

Viene applicata l’imposta sostitutiva a quelle del regime ordinario (IRPEF e addizionali); può avere un’aliquota standard del 15% oppure può avere un’aliquota del 5% per i primi 5 anni di attività.

Nel caso di attività di impresa (artigiani e commercianti) è prevista la possibilità di ridurre del 35% i contributi INPS rispetto al valore ordinario (da 3.820,00 € a 2.483,00 € di contributi fissi annui), con riduzione proporzionale delle settimane accreditate ai fini pensionistici.

Sono esclusi:

- i regimi speciali ai fini IVA (Circolare n. 10/E/2016 dell’Agenzia delle Entrate):

- agricoltura e attività connesse e pesca;

- vendita sali e tabacchi;

- commercio dei fiammiferi;

- editoria;

- gestione di servizi di telefonia pubblica;

- rivendita documenti di trasporto pubblico;

- intrattenimenti, giochi e altre attività;

- agenzie di viaggi e turismo;

- agriturismo;

- vendite a domicilio;

- rivendita di beni usati, di oggetti d’arte, d’antiquariato o da collezione;

- agenzie di vendite all’asta di oggetti d’arte, d’antiquariato o da collezione;

- vendita di rottami o cascami;

- i soggetti che hanno conseguito ricavi superiori a euro 85.000,00 € nell’anno fiscale precedente;

- le attività per la vendita di: fabbricati, terreni edificabili o mezzi di trasporto nuovi (art. 10, comma 1, numero 8, del d.P.R. 633/1972 o di mezzi di trasporto nuovi di cui all’art. 53, comma 1, del d.l. 331/1993);

- le partite IVA con partecipazioni;

- gli esercenti attività d’impresa, arti o professioni che, contemporaneamente all’esercizio dell’attività:

- partecipano a società di persone, ad associazioni professionali o ad imprese familiari (art. 5 del Tuir);

- controllano, direttamente o indirettamente, società a responsabilità limitata o associazioni in partecipazione, le quali esercitano attività economiche direttamente o indirettamente riconducibili a quelle svolte dagli esercenti attività d’impresa, arti o professioni;

- soggetti non siano residenti in Italia con ricavi superiore al 75% di quelli conseguiti;

- le attività svolte nei confronti di uno dei datori di lavoro con reddito da lavoro dipendente o assimilati.

- le attività da lavoro dipendente e assimilati (di cui agli artt. 49 e 50 del Tuir) che hanno percepito dai datori di lavori redditi superiori di 30.000 €.

Non ci sono obblighi ed esenzioni secondo il CPB (Concordato Preventivo Biennale) per:

- registrare vendite, acquisti e corrispettivi;

- conservare i documenti e i registri ad eccezione delle fatture di acquisto e delle bollette doganali nonché dei corrispettivi, che devono invece essere certificati e conservati;

- addebitare l’IVA sulle fatture emesse e, di conseguenza, niente detraibilità del IVA sulle fatture passive;

- le dichiarazioni e comunicazione IVA;

- la ritenuta d’acconto sui compensi e non agisce come sostituto di imposta.

Alcuni forfettari potrebbero perdere le semplificazioni contabili che caratterizzano il regime fiscale e questo dipende dalla scelta del CPB (Concordato Preventivo Biennale) che consente ai forfettari di accedere a determinate agevolazioni fiscali in cambio della presentazione della DAI (Dichiarazione Annuale Integrativa) con i dati relativi al reddito imponibile.

I soggetti che hanno aderito possono comunque scegliere di applicare l’IVA e le imposte sui redditi del regime ordinario.

Regime ordinario

È il regime fiscale in cui si applica la tassazione IRPEF basata su scaglioni di reddito sulla base di una percentuale minima del 23%; la percentuale aumenta progressivamente sulla base di scaglioni di reddito.

Con l’adesione al regime ordinario è possibile mettere in detrazione tutti i costi documentati legati alla propria attività.

Con il regime ordinario si deve applicare l’IVA sulla vendita dei propri prodotti o servizi e rispettare i relativi adempimenti contabili e di versamento che ne conseguono.

Adottano il regime ordinario:

- le società di capitali e altri enti simili;

- gli Enti pubblici e privati;

- le imprese individuali;

- le società di persone;

- gli Enti non commerciali;

- nel caso in cui venga superato il limite di 400.000 € per la vendita di servizi e/o 700.000 € per altri tipi di attività.

I contribuenti di questo regime devono tenere e presentare:

- libro giornale;

- libro degli inventari;

- scritture di magazzino;

- libro mastro;

- registro dei beni ammortizzabili;

- libri sociali;

- registri IVA.

Scelta del codice ATECO

La scelta del codice ATECO è molto importante per le nuove Partita IVA perché andrai a determinare i settori (confini) in cui si presume svolgerai la tua attività.

È possibile avere più di un codice ATECO ma è consigliabile non averne più di 2 codici che descrivono nel modo migliore la tua attività.

Nel regime forfettario, il codice ATECO, è utile per la determinazione del Coefficiente di Redditività che risulta fondamentale per determinare la percentuale del tuo incassato che verrà sottoposta a tassazione.

La scelta del codice ATECO determina quella che sarà la cassa previdenziale alla quale versare i contributi.

Cassa previdenziale

I contributi previdenziali sono quelle somme che verserai per creare la pensione.

La cassa previdenziale cambierà in base ai codici ATECO scelti; di seguito ti elenchiamo le tipologie di enti previdenziali:

- cassa privata dedicata;

- senza una cassa privata dedicata.

Commercianti e Artigiani hanno le casse gestite dall’INPS e a differenza della Gestione Separata queste casse hanno dei contributi fissi da pagare trimestralmente indipendentemente dall’effettivo guadagno.

Superato il limite di 16.243,00 € di incassato sarà necessario pagare la percentuale del 24,49% per i commercianti e il 24% per gli artigiani sull’eccedenza.